Dalam infografis berjudul “Benarkah Indonesia Darurat Utang?” yang dirilis Kementrian Keuangan beberapa waktu lalu dalam rangka menjawab isu utang pemerintah yang kini sedang hangat dibicarakan publik, pemerintah secara umum mengklaim 3 hal, yaitu bahwa utang digunakan untuk belanja produktif, risiko utang adalah terjaga, serta pengelolaan utang dilakukan secara hati-hati dan professional. Klaim pemerintah ini didukung sederet data empiris terkini dan analisis komparatif dengan berbagai negara lain di seluruh dunia. Artikel ini berupaya secara obyektif mengkaji ulang kontroversi utang pemerintah agar kita dapat lebih jernih dalam menilai kondisi ini.

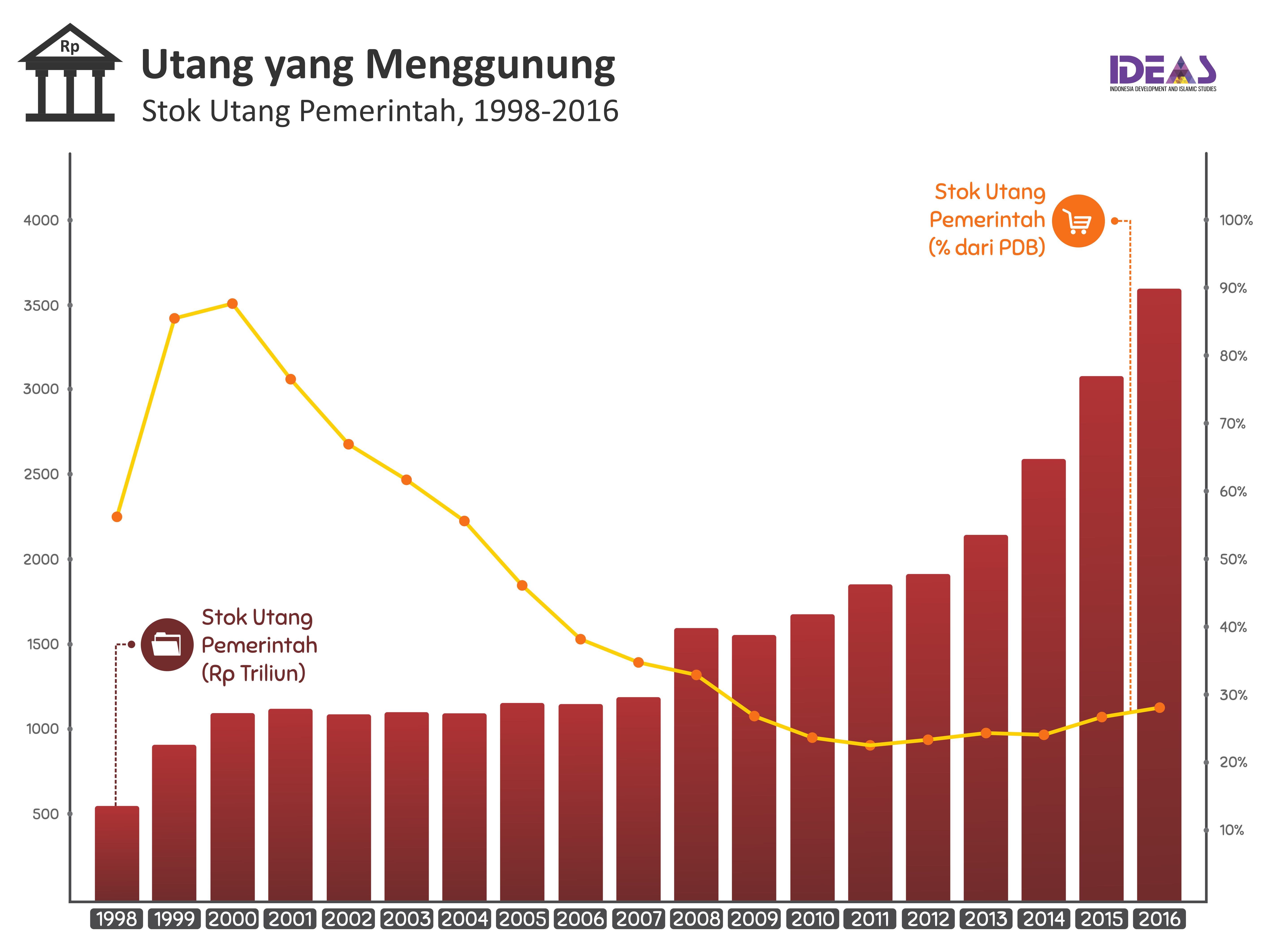

Fakta mendasar dari utang pemerintah adalah bahwa stok utang pemerintah secara absolut tidak pernah menurun. Dalam dua dekade terakhir, stok utang pemerintah terus menggelembung, tumbuh 10,8 persen per tahun (compound annual growth rate/CAGR), dari Rp 551 triliun pada 1998 menjadi Rp 3.515 triliun pada 2016. Dalam ekuivalensi US dollar, utang pemerintah meningkat dari $ 68,7 miliar pada 1998 menjadi $ 261,6 miliar pada 2016, tumbuh 7,7 persen per tahun (CAGR).

Utang yang memberatkan

Counter argument standar terhadap fakta utang yang semakin menggunung ini adalah stok utang sebagai persentase dari PDB masih dalam batas aman dan berkelanjutan. Berdasarkan konsensus internasional, rasio utang pemerintah terhadap PDB yang aman adalah tidak lebih dari 60 persen. Dengan rasio utang pemerintah pada 2016 yang dibawah 30 persen, Indonesia termasuk negara dengan kinerja utang yang baik, terutama dibandingkan dengan negara maju seperti Jepang dan Amerika Serikat yang rasio utang terhadap PDB-nya masing-masing telah menembus 200 persen dan 100 persen. Namun dengan indikator yang sama, terlihat pola jangka panjang penurunan stok utang pemerintah telah terhenti sejak 2012. Rasio stok utang pemerintah menurun drastis dari 88,7 persen pada 2000 menjadi 23,0 persen pada 2012. Namun terlihat rasio stok utang mulai meningkat sejak 2013, dan pada 2016 telah menyentuh 28,3 persen dari PDB.

Rasio stok utang pemerintah terhadap PDB telah menjadi norma internasional yang berlaku umum, yang berbasis pada gagasan untuk membandingkan seberapa banyak kewajiban sebuah negara (stok utang pemerintah) dibandingkan dengan seberapa besar pendapatannya (PDB). Namun indikator kinerja utang pemerintah ini sebenarnya bermasalah, secara sederhana karena pemerintah tidak memiliki akses ke seluruh PDB, hanya sebagian kecil dari PDB yang akan menjadi pendapatan pemerintah dalam bentuk penerimaan pajak.

Indikator yang lebih tepat adalah rasio antara stok utang pemerintah dengan penerimaan pajak-nya, yang mencerminkan pendapatan pemerintah yang sesungguhnya. Membandingkan stok utang terhadap penerimaan pajak akan menghasilkan gambaran yang lebih tepat tentang beban utang terhadap keuangan negara, dan karenanya juga menjadi lebih sahih digunakan untuk analisis perbandingan antar negara. Dengan indikator ini, kondisi pengelolaan keuangan negara terlihat mengkhawatirkan.

Rasio stok utang terhadap penerimaan pajak menurun drastis pasca krisis 1998 dan terhenti pada 2012, serupa dengan pola rasio stok utang terhadap PDB. Namun rasio stok utang terhadap penerimaan pajak rata-rata delapan kali lipat lebih besar dari rasio stok utang terhadap PDB. Pada 2016, ketika stok utang hanya 28,3 persen dari PDB, stok utang terhadap penerimaan pajak mencapai 273,6 persen, jauh diatas batas atas utang dalam keuangan personal (family debt to income) yang di kisaran 100 persen.

Dengan indikator rasio stok utang terhadap penerimaan perpajakan ini, menjadi jelas mengapa beban utang adalah besar dan memberatkan keuangan negara. Meski stok utang terhadap PDB masih terjaga, namun beban utang pada keuangan negara telah berada pada tingkat yang sangat memberatkan. Pada 2005-2016, beban bunga utang dan cicilan pokok utang yang jatuh tempo rata-rata mencapai 33,1 persen dari penerimaan pajak per tahunnya. Angka ini sangat signifikan, lebih besar dari rata-rata belanja barang dan belanja modal sekaligus yang pada saat yang sama hanya sekitar seperempat dari penerimaan perpajakan.

Dengan sepertiga penerimaan pajak setiap tahunnya diprioritaskan untuk membayar beban utang, maka ruang fiskal yang tersisa menjadi sangat terbatas. Untuk melakukan perlindungan sosial dan mendorong percepatan infrastruktur, maka utang baru kemudian dilakukan. Ketergantungan terhadap utang telah menjadi akut dengan beban yang semakin membesar.

Defisit Ganda APBN

Fakta signifikan yang jarang dibahas adalah keuangan negara telah mengalami defisit ganda sejak 5 tahun yang lalu. Defisit anggaran telah menjadi norma di Indonesia, dan sejak 2012 mulai diiringi dengan defisit keseimbangan primer yang semakin membesar. Dalam konsensus internasional, keuangan negara dikatakan berada pada tingkatan yang aman dan berkelanjutan ketika keseimbangan primer (primary balance), selisih antara penerimaan negara dan belanja negara minus bunga utang, bernilai positif dan jumlahnya mencukupi untuk membayar bunga utang. Pemerintahan dengan keseimbangan primer bernilai negatif, dipastikan harus berutang sekedar untuk membayar beban bunga.

Dalam prakteknya, kebutuhan pembiayaan pemerintah akan jauh melebihi selisih keseimbangan primer dan beban bunga ini, karena defisit anggaran tidak hanya berisi beban bunga, serta juga ada kewajiban membayar cicilan pokok utang yang jatuh tempo, dan penyertaan modal negara. Pada 2016 misalnya, ketika beban bunga utang mencapai Rp 182,8 triliun, keseimbangan primer defisit Rp 125,6 triliun, defisit anggaran Rp 308,3 triliun dan utang baru yang harus dibuat Rp 725,7 triliun.

Defisit keseimbangan primer mengindikasikan bahwa penerimaan pemerintah bahkan tidak mencukupi untuk hanya sekedar membayar bunga utang, terlebih lagi cicilan pokoknya. Implikasinya, pemerintah harus terus mengakumulasi tambahan utang sepanjang waktu. Dengan kata lain, yang dilakukan pemerintah sebenarnya hanyalah “pyramid strategy”: membayar utang saat ini dengan membuat utang baru tanpa mampu mengurangi stok utang.

Perilaku keseimbangan primer ini menjelaskan mengapa stok utang terus meningkat drastis dari waktu ke waktu. Pemerintah harus selalu membuat utang baru untuk membayar cicilan pokok dan bunga utang. Utang baru bukan lagi sekedar fungsi dari defisit anggaran, namun telah bergeser menjadi fungsi dari stok utang pemerintah. Negara tidak pernah mampu membayar cicilan pokok dan bunga utang kecuali dengan membuat utang baru. Pembayaran cicilan pokok dan bunga utang karenanya tidak pernah mampu menurunkan stok utang, namun justru meningkatkannya.

Pembuatan utang baru oleh pemerintah terus meningkat drastis dari waktu ke waktu, dari hanya Rp 70 triliun pada 2004 hingga menembus Rp 700 triliun pada 2016. Peningkatan besaran utang baru setiap tahunnya terlihat berkorelasi kuat dengan besaran beban bunga utang dan cicilan pokok utang dan biaya pengelolaan utang, serta penanaman modal negara. Karena itu, seandainyapun defisit anggaran berhasil ditekan mendekati nol, seperti pada 2008, pembuatan utang baru dipastikan akan tetap dilakukan dalam jumlah signifikan.

Bergantung pada utang membuat tekanan fiskal semakin membesar di masa depan, yang kemudian pada gilirannya memperbesar kebutuhan untuk berutang lagi. Pembenaran pemerintah untuk berutang umumnya adalah spekulatif, yaitu bahwa utang akan digunakan untuk kegiatan produktif yang diproyeksikan menghasilkan pertumbuhan ekonomi yang lebih tinggi dari bunga utang. Dengan demikian, penerimaan perpajakan yang meningkat seiring pertumbuhan ekonomi, akan mampu mengembalikan pokok utang dan sekaligus menutup beban bunganya. Maka, kegagalan mendorong pertumbuhan harus dibayar dengan mahal: berutang kembali.

Sebagai kesimpulan, mungkin benar bahwa risiko utang pemerintah terjaga, namun harus secara jujur pula diakui bahwa beban utang telah semakin memberatkan keuangan negara. Mungkin benar bahwa pengelolaan utang telah dilakukan secara hati-hati dan professional, namun di saat yang sama harus secara jelas pula dikatakan bahwa keuangan negara telah semakin dalam bergantung pada utang. Maka di jelang dirgahayu negeri yang ke-72 ini, kita patut bertanya: kapan kita akan merdeka dari utang?

UTANG DAN APBN-P 2017: AMBISI TANPA AFIRMASI

Di tengah situasi perekonomian nasional yang lesu, APBN-P 2017 disahkan DPR. Dengan defisit anggaran mencapai 2,92 persen dari PDB yang membuat postur anggaran pertama kalinya menembus Rp 2 ribu triliun, pemerintah terlihat berupaya menjadikan APBN-P 2017 sebagai momentum untuk stimulus fiskal sekaligus memulihkan kepercayaan pasar. Berbagai indikator mikro semester I – 2017 menunjukkan perlambatan perekonomian, mulai dari turunnya konsumsi semen dan pasokan properti hingga anjloknya laba ritel modern Alfamart dan Indomaret. Meski di saat yang sama indikator-indikator makro menunjukkan kinerja yang cukup baik, mulai dari pertumbuhan ekonomi, inflasi, realisasi PPN hingga pertumbuhan DPK perbankan, namun pelemahan daya beli masyarakat adalah nyata.

Setelah momentum lebaran dan mudik mampu mendorong perekomian di 2017 dari pertumbuhan kuartal I yang semula kontraksi 0,34 persen menjadi tumbuh 4,0 persen di kuartal II, APBN-P 2017 secara jelas berusaha ekspansif dengan menurunkan target penerimaan pajak dan menaikkan belanja pemerintah, meski defisit anggaran kemudian mendekati batas 3 persen dari PDB. Arah kebijakan ini terlihat berupaya menjawab pelemahan daya beli masyarakat sekaligus menjadi cermin stance kebijakan fiskal untuk membawa perekonomian ke jalur pertumbuhan tinggi.

Déjà Vu APBN-P 2015 dan 2016?

Strategi anggaran APBN-P 2017 terlihat masih mengikuti pola tahun-tahun sebelumnya, jika tidak bisa dikatakan serupa: ambisi meningkatkan penerimaan pajak di tengah kelesuan ekonomi dan ekspansi belanja infrastruktur hanya dengan reformasi subsidi.

Pada APBN-P 2015 subsidi energi dipotong hingga 60 persen, dan penerimaan pajak ditargetkan naik hingga 30 persen. Alokasi belanja modal memang naik hingga hampir dua kali lipat, namun tidak mampu menolong pertumbuhan ekonomi 2015 yang melemah, hanya mencapai 4,79 persen, terendah sejak 2009. Penerimaan pajak 2015 hanya mampu tumbuh 8,2 persen, itupun diraih dengan “extra effort” di akhir tahun. Defisit anggaran yang awalnya dikonsolidasi pada -1,90 persen dari PDB, melonjak hingga -2,56 persen dari PDB, tertinggi sejak 2001.

APBN-P 2016 mengulang kisah yang sama: mendorong penerimaan perpajakan yang dipatok tumbuh 24,1 persen, subsidi energi kembali dipangkas, seraya mempertahankan ekspansi belanja negara yang menembus Rp 2 ribu triliun. Meski diiringi kebijakan tax amnesty sebagai andalan, penerimaan perpajakan 2016 hanya mampu tumbuh 3,6 persen. Meski penyerapan belanja negara hanya 89,5 persen, defisit yang semula dipatok -2,35 persen tetap membengkak menjadi -2,49 persen.

Kombinasi ketidakcermatan kebijakan fiskal, konservatifnya kebijakan moneter, dan suramnya kondisi ekonomi global di satu sisi, dengan kegagalan reformasi perpajakan, birokrasi yang semakin tambun dan rendahnya penyerapan anggaran di sisi yang lain, telah berkontribusi signifikan terhadap jatuhnya kredibilitas kebijakan fiskal Presiden Widodo di tahun awal pemerintahannya. Kebijakan fiskal yang keras terhadap kelompok miskin namun sangat lunak kepada investor dan birokrasi, telah memperburuk kondisi perekonomian yang sedang menghadapi resesi global di tengah situasi moneter yang ketat.

Menjadi ironis melihat APBN-P 2017 yang terlihat bebal dengan pengalaman APBN-P 2015 dan 2016. Dengan melihat realisasi APBN 2016, dan realisasi APBN 2017 hingga semester I, target APBN-P 2017 terlihat ambisius. Meski telah diturunkan, namun penerimaan perpajakan masih dipaksa tumbuh 14,6 persen. Dengan realisasi hingga semester I yang baru mencapai 38,8 persen, target APBN-P 2017 sebesar Rp 1.472,7 triliun adalah sangat sulit dicapai.

Dengan target penerimaan perpajakan yang overestimate dan target belanja yang justru ditingkatkan, APBN-P 2017 menghadapi resiko fiskal yang serius: melonjaknya potensi defisit anggaran melebihi ambang batas yang diperbolehkan UU No. 17/2003. Meski proyeksi pemerintah akan terdapat “penghematan alamiah” pada belanja negara sehingga defisit APBN-P 2017 dapat ditekan ke -2,67 persen dari PDB, namun resiko pelanggaran batas defisit ini tetap rawan terjadi.

Dalam proyeksi IDEAS, dengan penerimaan perpajakan yang lebih realistis untuk dicapai dan penyerapan belanja negara yang lebih disesuaikan, defisit APBN-P 2017 berpotensi melonjak menjadi Rp 417,3 triliun atau 3,07 persen dari PDB, melebihi batas atas defisit 3 persen dari PDB yang diizinkan oleh UU. Skenario jebolnya batas atas defisit 3 persen dari PDB ini perlu mendapat perhatian serius mengingat pengalaman lonjakan defisit APBN-P 2015 dan 2016.

Untuk mencegah lonjakan defisit, kami merekomendasikan belanja negara harus dipangkas, yang dalam estimasi kami setidaknya Rp 181.3 triliun. Meski konservatif dan berpotensi mendorong kontraksi, namun disiplin fiskal akan membuat kebijakan pemerintah lebih kredibel. Dengan pemotongan ini, kami menyarankan konsolidasi fiskal, yaitu menekan defisit hingga -2,39 persen dari PDB.

Agar pemotongan belanja ini tidak berdampak negatif, bahkan dapat tetap menjadi stimulus fiskal, maka alokasi belanja menjadi penting. Sejak dini non-discretionary expenditure, seperti belanja pegawai, belanja barang dan pembayaran bunga utang harus ditekan. Belanja subsidi dan perlindungan sosial harus ditingkatkan. Anomali indikator mikro dan makro secara jelas menunjukkan jatuhnya daya beli masyarakat miskin, sehingga memunculkan kebutuhan yang lebih tinggi terhadap kebijakan afirmasi untuk kelompok menengah-bawah. Kebijakan fiskal pemerintahan Presiden Jokowi yang keras kepada kelompok miskin namun sangat akomodatif kepada birokrasi, investor dan pemerintah daerah, sudah selayaknya diakhiri.

Skenario defisit dan utang

Defisit anggaran diklaim merupakan bagian dari kebijakan pengelolaan ekonomi makro yang bertujuan untuk menciptakan kemakmuran dan keamanan untuk rakyat. Utang merupakan konsekuensi dari postur APBN dimana pendapatan lebih kecil dari belanja. Defisit anggaran diklaim dibutuhkan untuk menjaga stimulus fiskal. Namun faktanya, anggaran negara yang selalu defisit lebih banyak diakibatkan oleh alokasi anggaran yang lebih diprioritaskan untuk “belanja mengikat” yang dipandang bersifat wajib, khususnya belanja pegawai dan pembayaran bunga utang, serta transfer ke daerah. Dengan besarnya porsi belanja pemerintah yang merupakan non-discretionary expenditure, maka belanja untuk stimulus fiskal dan perlindungan sosial yang dibawah diskresi pemerintah, seringkali harus dibiayai dengan utang.

APBN-P 2017 menunjukkan politik anggaran pemerintah yang sangat permisif dengan utang. Atas nama rakyat, defisit anggaran ditingkatkan. Pembiayaan defisit melalui utang yang semakin membengkak menjadi terbenarkan dan bahkan menjadi tugas mulia. Di bawah skenario defisit APBN-P 2017, kami memproyeksikan kebutuhan pembiayaan akan menembus Rp 700 triliun, sehingga stok utang pemerintah di akhir tahun akan mendekati Rp 4 ribu triliun, atau sekitar 29 persen dari PDB. Dengan rekomendasi IDEAS, stok utang pemerintah di akhir 2017 akan dipertahankan di kisaran 28 persen dari PDB.

Dengan pembuatan utang baru yang semakin meningkat dari waktu ke waktu, stok utang pemerintah dipastikan akan terus melejit secara progresif. Tanpa adanya langkah reformasi anggaran yang signifikan (business as usual), dan dengan memperhitungkan penarikan utang baru, profil jatuh tempo utang dan beban bunga ke depan, kami memproyeksikan stok utang pemerintah akan menembus Rp 5.000 triliun pada 2019. Hasil simulasi IDEAS ini menegaskan bahwa stok utang pemerintah tidak akan pernah berkurang dengan strategi dan pola pengelolaan utang yang ada saat ini.

Timbunan utang pemerintah dipastikan akan semakin menggunung bila tetap dikelola secara “business as usual”. Strategi pengelolaan utang yang sangat konservatif ala World Bank dan IMF, sangat terfokus pada refinancing untuk memenuhi kewajiban pembayaran pokok dan bunga utang yang jatuh tempo. Utang baru dibuat untuk menutup kewajiban utang lama, namun stok utang tidak pernah menurun. Dengan arah kebijakan seperti ini, pengelolaan portofolio utang hanya sekedar debt switching dan buy back, dengan pemanis terms and conditions yang lebih baik. Penurunan stok utang (debt reduction) hanya akan bisa dilakukan dengan extra efforts yang sangat mahal: menggunakan surplus keseimbangan primer yang diraih dari peningkatan pajak dan penjualan sumber daya alam yang berlimpah untuk menebus utang.